„Die Internetfirmen haben der Bankenwelt den Kampf angesagt“

Banken sind ein dankbares Ziel für die Tech-Konzerne: Reich, aber nicht innovativ. 3500 Fintech-Firmen versuchen nun, den Banken die Kunden abzujagen.

„In den nächsten zehn Jahren werden Internet-Firmen den Banken die Kunden abnehmen“, prophezeit Deutschlands Seriengründer Nr 1., Oliver Samwer – und schickt mit Lendico, Zencap, Paymill und Payleven gleich vier Finanz-Startups ins Rennen. So wie er haben 3500 Tech-Unternehmer überall auf der Welt die Banken ins Visier genommen. Denn die sind ein dankbares Ziel: Reich, aber nicht innovativ. Inzwischen ist auch den Bankern klar, dass sie nach Musik, Handel und Taxi-Gewerbe als nächste Ziele auf der Liste der Tech-Firmen stehen. „Die Internetfirmen haben der Bankenwelt den Kampf angesagt“, stellt Thomas Dapp von Deutsche Bank Research nüchtern fest.

Der Gegner ist nun kein Startup mehr, sondern heißt Apple

Dass ihre Gegner aber nicht nur kleine Startups sind, sondern ernst zu nehmende Tech-Konzerne, ist den Kreditinstituten spätestens am 9. September klargeworden. „Als Apple an diesem Tag sein Zahlungssystem Pay vorgestellt hat, läuteten bei allen Banken die Alarmglocken“, ist sich Matthias Kröner, Chef der Münchner Fidor Bank, sicher. Apple-Kunden können künftig mit ihrem iPhone an der Kasse zahlen; statt Unterschrift oder Geheimnummer genügt ein Fingerabdruck als Sicherheit. Dann besitzt der Tech-Konzern die Beziehung zum Kunden; die Bank arbeitet dann nur noch als Abwickler im Hintergrund. Apple habe sogar vorgehabt, ein eigenes Kreditkartenunternehmen zu kaufen, aber sich am Ende doch nicht getraut, berichtet Kröner. Der Einstieg von Apple bedeutet aber auch das Todesurteil für viele kleine Startups, die sich als Zahlungsdienstleister etablieren wollten.

Profiteure des Angriffs auf die Banken sind die Verbraucher. Denn sie kommen auf Marktplätzen wie Auxmoney, Smava oder Lendico leichter an Kredite, können mit Diensten wie Transferwise Geld einfacher und billiger überweisen oder haben mit Outbank oder Finanzblick bessere Programme für die Kontenverwaltung. Apps wie Mint, die den Nutzern einen kompletten Blick auf ihre Finanzen ermöglichen, sind zum Beispiel in Amerika auch sehr beliebt. Nur in Deutschland hat bisher kein Anbieter nennenswerte Marktanteile gewonnen.

Mobile Banking nur für Informationen

„Mobile Banking steht ganz am Anfang; der Weg in Deutschland ist noch sehr weit“, hat Martin Saidler feststellen müssen. Der Schweizer hat die App „Numbrs“ entwickelt, mit der Bankkunden mehrere Konten zusammenfassen können. Damit können Nutzer nicht nur ihre finanzielle Lage auf dem Smartphone einsehen, sondern auch künftige Ausgaben leichter planen. Doch trotz einer massiven Werbekampagne des Partners ProSieben Sat.1 lässt der Durchbruch weiter auf sich warten.

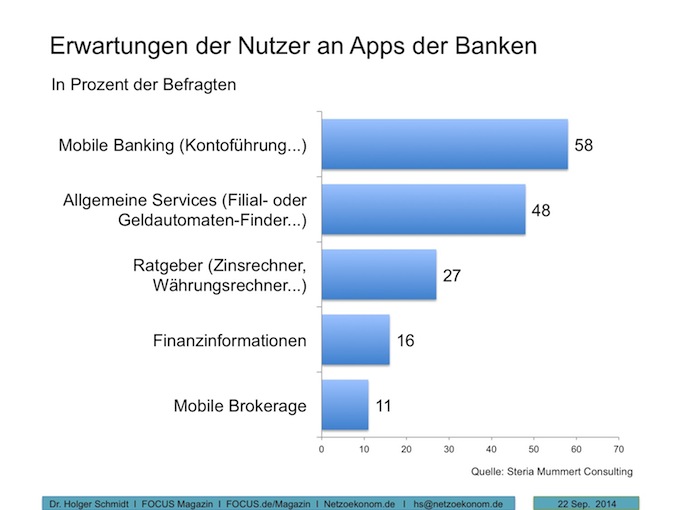

Smartphones werden in Deutschland bisher vorwiegend zur Information eingesetzt, zum Beispiel für die Abfrage des Kontostandes, hat Klaus Schilling vom Beratungsunternehmen Steria Mummert Consultung mit einer Umfrage herausgefunden. „Für Transaktionen, zum Beispiel Überweisungen, setzen sich die Nutzer lieber vor den großen Desktop-Bildschirm“, erklärt Schilling. Denn generell Angst vor elektronischen Bankgeschäften haben die Deutschen nicht: 37 Millionen Menschen, also etwa zwei Drittel aller Internetnutzer, erledigen ihre Überweisungen inzwischen online, was die Zahl der Besucher klassischer Filialen seit Jahren sinken lässt.

„Banken sind gut im Banking, aber schlecht im App-Design“

Doch das ist nur die Übergangsphase vom stationären zum mobilen Internet. Denn die Tendenz geht klar in Richtung der Smartphones, die als persönliche Geräte eine eindeutige Identifizierung ermöglichen und damit für Finanzgeschäfte prinzipiell gut geeignet sind. Dumm für die Banken: Im digitalen Kundenkontakt sind Tech-Firmen meist besser. „Banken sind gut im Banking, aber meist schlecht im App-Design. Gegen Unternehmen wie Google, Apple oder Facebook können sie in dieser Disziplin nicht mithalten“, erwartet Saidler.

Da der Druck der Tech-Firmen wächst, müssen sich die Banken nun doch bewegen. Die Commerzbank hat dafür einen eigenen Inkubator gegründet, um Firmen der Finanztechnologie zu fördern. Gerade hat die Commerzbank zusammen mit der Software AG und dem Wagniskapitalgeber Earlybird 15 Millionen Euro in das Kölner Startup Traxpay investiert, das Zahlungen für Unternehmen abwickelt. Auch die Sparkassen und Volksbanken bewegen sich und haben Girocode erfunden. Ein QR-Code, der auf einer Rechnung erscheint, enthält alle relevanten Zahlungsinformationen wie Empfänger, IBAN- und BIC-Nummer, den Betrag und den Verwendungszweck. Der Kunde muss nur noch den Code mit seinem Smartphone scannen und kann die Überweisung sofort ausführen. Das können viele andere Apps von Startups allerdings schon länger.

„Algo-Banking“ kommt

Doch der technische Fortschritt geht weiter. Anbieter wie das Hamburger Unternehmen Kreditech haben Algorithmen entwickelt, um die Kreditwürdigkeit eines Menschen binnen Minuten beurteilen zu können. Dieses „Algo-Banking“ ist einer der großen Trends im Markt. „Es ist vermutlich nur noch eine Frage der Zeit, bis auch Firmenkunden und institutionelle Anleger mit einfachen Finanzdiensten auf Basis von Algorithmen von neuen Anbeietern versorgt werden“, erwartet Deutsche-Bank-Forscher Dapp. An Innovationen führt in den Banken kein Weg vorbei. „Der Wettlauf um die netzaffinen Kunden ist in vollem Gange und legt eine Dynamik an den Tag, auf die viele traditionelle Banken nicht vorbereitet sind“.