Endspiel um die Digitalmärkte

Europa investiert kaum in reife Digitalunternehmen, die auf dem Weg zur Weltmarktführerschaft sind. Selbst das Risikokapital, das europäischen Unternehmen zufließt, stammt überwiegend aus Amerika oder Asien. Die Wertschöpfung wandert ab – und ein geeignetes Mittel dagegen hat Europa noch nicht gefunden.

Der Blick auf die Risikokapitalinvestitionen in Digitalfirmen bringt drei wichtige Erkenntnisse.

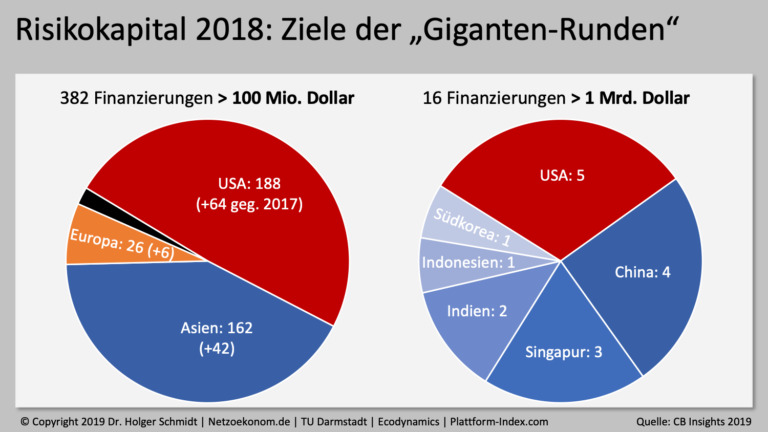

- Die Wetten auf neue digitale Geschäftsmodelle werden Jahr für Jahr größer. Im vergangenen Jahr investierten Geldgeber 382 Mal mindestens 100 Millionen Dollar in junge Firmen. 16 Mal pumpten Investoren sogar mehr als eine Milliarde Dollar in Startups, um ihnen den Weg zum Global Player zu finanzieren. Der Anteil, der in ganz junge Unternehmen fließt, geht dagegen stetig zurück.

- Unter diesen 16 Mega-Runden befand sich kein Startup aus Europa. Auch in der Kategorie größer 100 Millionen Dollar sieht es für Europa kaum besser aus: Die Hälfte der großen Finanzspritzen ging an US-Firmen, weitere 42 Prozent flossen nach Asien. Weniger als 7 Prozent dieser Kapitalspritzen hatten Europa als Ziel. Auch dieser Anteil geht seit Jahren zurück.

- Europa ist weder Adressat noch Absender dieser Investitionsrunden. Das Geld stammte überwiegend von globalen Digitalkonzernen wie Amazon, Alibaba und Tencent oder amerikanischen Risikokapitalgebern. Einzige nennenswerte Ausnahme ist das japanische Telekomunternehmen Softbank, das mit Hilfe aus Saudi-Arabien zum mächtigsten Investor der Welt aufgestiegen ist.

Während Amerikaner und Asiaten jedes Jahr wachsende Summen in immer größere Digitalunternehmen pumpen, hält sich Europa im Endspiel um die großen Internet-Märkte zurück. Inzwischen stammen nur noch sieben Prozent des global investierten Risikokapitals aus Europa. Zwar wurden auch einige europäische Firmen wie Auto1, N26 oder Revolut zuletzt mit dreistelligen Millionenbeträgen ausgestattet, aber der Großteil dieser Mittel stammte auch hierbei meist aus Amerika oder Asien.

Falsche Zurückhaltung der Europäer

Nun wäre die Zurückhaltung der Europäer vielleicht sogar schlau, wenn die Märkte ohnehin nicht (mehr) zu gewinnen sind. Aber der Großteil der Investitionen fließt in dieser zweiten Digitalisierungswelle in Geschäfte, die für Europa sehr relevant sind. Neben der Künstlichen Intelligenz oder Plattform-Geschäftsmodellen spielt Mobilität eine zentrale Rolle in den Plänen der Investoren. Allein in den ersten sechs Wochen dieses Jahres investierten Amazon oder Softbank drei Milliarden Dollar in die Startups Aurora, Rivian, Nuro und Flexport, um autonom funktionierende Transportplattformen für Menschen und Güter aufzubauen. Auch in die Entwicklung digitaler Medizintechnik (Grail), in Büroimmobilien (WeWork), Robotics (Uptech) oder Künstlicher Intelligenz (Sensetime) fließen aktuell Rekordsummen überwiegend an Europa vorbei.

Zwei Effekte sind für diese Investitionswellen verantwortlich: Um ihre Wertschöpfung zu erhöhen, treiben viele Unternehmen ihre vertikale Integration voran. Als Beispiel investiert Amazon nicht nur in Logistikzentren, sondern auch in Flugzeugflotten und selbstfahrende Autos, um die Produkte möglichst direkt zum Käufer zu bringen. Verkehr und Logistik gehören daher zu den Epizentren der Digitalisierung: 7 der 16 Megarunden gingen im vergangenen Jahr an Mobilitätsplattformen wie Uber, Grab und Go-Jek oder den Luxusauto-Hersteller Lucid Motors.

Neue Konkurrenten können sich Skaleneffekte mieten

Den zweiten wichtigen Effekt beschreibt Hemant Taneja in seinem lesenswerten Buch „Unscaled“. Technologie, so Taneja, entwertet die Vorteile der Massenproduktion. Die alte Strategie, Konkurrenten mit dem Besitz möglichst vieler Produktionsfaktoren (Skaleneffekte) zu schlagen, funktioniere in einer digitalen Ökonomie nicht mehr. Heute könnten sich neue Wettbewerber Skaleneffekte leihen (zum Beispiel unbegrenzte Rechenkraft) und Wettbewerbsvorteile mit Hilfe Künstlicher Intelligenz, 3D-Druck oder Robotics auch mit kleinen Produktionsmengen erreichen. Als Ergebnis sind nun auch Unternehmen angreifbar, die aufgrund ihrer Größe jahrzehntelang keine neuen Konkurrenten fürchten mussten. Viele dieser analogen Weltmarktführer sitzen in Europa. Besonders gut ist dieses Phänomen wieder in der Mobilität zu beobachten: 60 Jahre lang wurde kein Autohersteller gegründet. In den vergangenen Jahren strömte plötzlich mehr als ein Dutzend gutfinanzierter Newcomer in den Markt, angeführt von Tesla über Nio, BAIC, Byton, Geely, BYD, Lucid, Xpeng Motors oder Thunder Power. Auch diese Unternehmen entstehen – Sie ahnen es schon – in den USA oder Asien.

Nun könnte man meinen, Europas Unternehmen gleichen die geringeren Investitionen in Digitalunternehmen mit höheren Forschungsausgaben aus. Doch auch in dieser Disziplin fallen wir zurück. Zum Vergleich: Schon Facebook investiert inzwischen mehr Geld als Daimler; Alphabets Forschungsetat ist doppelt so hoch und Amazons Budget sogar drei Mal so groß wie die Ausgaben der Stuttgarter, die immerhin zu den forschungsstärksten Unternehmen Europas gehören.

Europas Antwort auf die digitale Offensive der Amerikaner und Asiaten steht noch aus

Tatsächlich lassen sich Erfolge in der digitalen Welt nicht immer mit viel Geld erzwingen. Intelligente Ideen können auch in den Unternehmen selbst entwickelt werden. Die Erfahrung lehrt aber, dass die meisten Innovationen und ihre Erfinder heute zugekauft werden. Diese Innovatoren zu finden, in sie zu investieren, sie an sich zu binden oder zumindest an ihrem Erfolg zu partizipieren, ist die aktuell beliebteste Methode, um wettbewerbsfähig zu bleiben. Europa geht diesen Weg nicht mit. Das mag man als selbstbewusstes Statement bezeichnen – oder als kolossale Überschätzung der eigenen digitalen Wettbewerbsfähigkeit. Die richtige Antwort auf die digitale Offensive unserer Wettbewerber im Westen und im Osten haben wir noch nicht gefunden. Die Digitalisierung der internen Prozesse reicht auf keinen Fall aus – das haben inzwischen sogar die Industrie-4.0-Verfechter gemerkt. Symptomatisch für die Unsicherheit steht eine Umfrage auf dem europäischen Plattform Economy Gipfel in Berlin Ende 2018. Die Teilnehmer wurden nach ihrem Hauptmotiv für Investitionen in Plattformmodelle gefragt. Als wichtigster Grund stand am Ende groß „Überleben“ an der Wand. Das Votum des Europäischen Parlaments für Uploadfilter (Art. 13/17) passt ins Bild. Alte Geschäftsmodelle zu verteidigen wird auf Dauer nicht funktionieren.